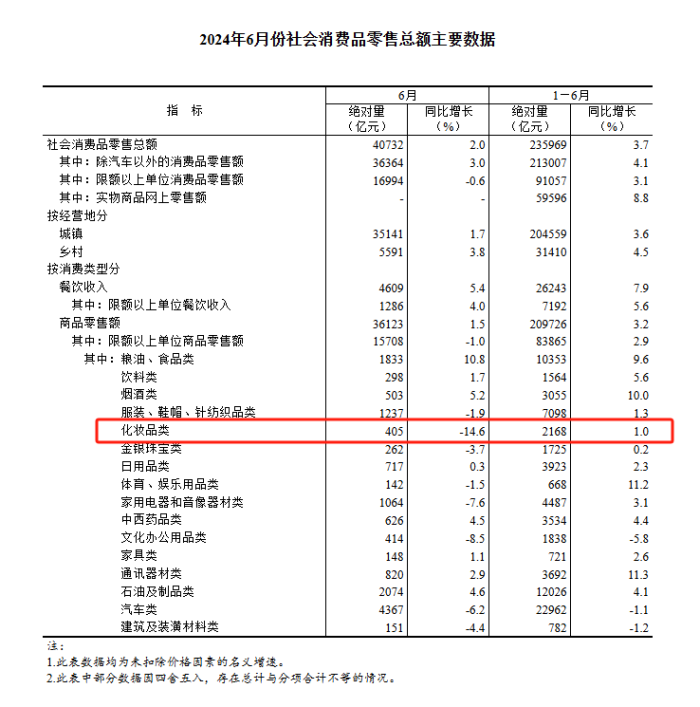

yy易游7月15日,国家统计局公布了2024年半年度的社会消费品零售数据,一个不太好的消息是,无论从6月单月数据还是前6月总额来看,化妆品零售额已经跑不过大盘了。

数据显示,今年1-6月份,社会消费品零售总额235969亿元,同比增长3.7%。其中6月社会消费品零售为40732亿,同比增长2%。而聚焦化妆品类,1-6月的化妆品零售额为2168亿元,同比增长1%;而6月单月化妆品零售数据为405亿,同比大幅下滑14.6%,均低于大盘增速。

可以说,无论是消费品大盘还是化妆品类都增长缓慢,当前消费仍处于弱复苏状态。

从+18.7%到-14.6%,化妆品零售额呈断崖式滑坡

从国家统计局历年公布的数据来看,2024年前半年的化妆品类零售情况似乎“不太美妙”。

2024年前6个月1%的销售额同比增幅,仅高于2020 年、2022年两个“疫情中”的年份,6月份405亿元的化妆品零售额远也低于2022年、2023年的6月份销售额,并且还创下了“-14.6%”这一近七年以来的最低6月降幅。

回顾今年上半年的单月化妆品数据,更是呈现“过山车式”的涨跌幅,除了在4月、6月的同比下滑,1-2月、3月、5月的零售额都有所增长。其中5月份化妆品零售额同比增长18.7%至406亿,刚创下自2023年4月份以来的最高增幅。而到了6月,即便有“6·18”大促节的加持,化妆品零售数据仍低于3月、5月,同时创下自2023年以来的最低降幅。

两个月时间从“涨得最多”到“降得最大”,化妆品消费发生了断崖式的滑坡。

另外按渠道分,线上仍然是美妆零售的主要增长渠道。国家统计局公布的1-6月份全国网上零售额为70991亿元,同比增长9.8%,但百货店、品牌专卖店的零售额却分别下降了3.0%、1.8%,线下实体店仍在艰难转型存活中。

三大电商平台GMV“低迷”,“全网最低价”也不好使了?

线上电商的情况似乎也并不乐观。

根据魔镜洞察提供的数据,在2024年上半年的三大电商平台(淘宝/天猫、抖音、京东)中,淘宝/天猫平台成为美妆类目GMV第一的电商平台,超1200亿元;抖音电商次之,销售额为1165.55亿元。

不过,虽然淘天、抖音的美妆类目销售额均超过了1000亿级别,但同比涨幅并不大,抖音同比增速持续放缓,上半年仅增长了6.9%,淘宝/天猫平台更是下滑了11.8%。分类别更细致地看,GMV第一的淘系平台的四大细分类目全部“失守”,呈现一片降幅。

一个奇怪的现象是,今年上半年各大电商平台美妆产品的平均成交价同比均有下滑,但最后终端的消费数据却并不理想。

例如,今年的“6·18”大促就被外界贴上了“最简单”也“最卷”的标签,各大平台不仅简化了规则、取消预售机制、延长了大促时间,还加码优惠策略,如推出百亿补贴、超级红包等,还分别针对商家推出了扶持政策,势要争做“全网最低价”。

另外魔镜洞察数据显示,今年上半年电商平台的美妆整体价格也是“一降再降”。淘系、抖音平台的美容护肤、彩妆香水、美容美体仪器、个人护理等细分品类的商品均价,相比去年同期全部下滑。抖音平台的“彩妆/香水/美妆工具”和“个人护理”两个细分类目的均价甚至不到50元。

“街上沸沸扬扬、四处都是人,但购物篮却没有以前满。以前遇到超市、商场大促,很多消费者会一次性买全年的量,现在这种情况很少见了。”

“越来越多的中产人士的钱流向奥莱、买手店,奥莱的生意越来越好。高消费力人群对生活品质有追求,但是现在更加追求性价比。”

谈及对今年美妆消费市场的看法,一众业内人士的“体感”似乎也并不乐观,正如社交平台的网友们所调侃的那般“逛街就是主打一个纯‘逛’不买”。一份来自麦肯锡的市场调研结果也显示,2024年中国消费者对自身消费增长的预期相对谨慎,储蓄意愿仍然比较强劲,短期内消费潜力还未完全释放。

在对今年第一季度进行解读时,《FBeauty未来迹》认为,化妆品市场正在从“慢增长时代”走向“微增长时代”,甚至未来还要做好迎接“0增长时代”的准备。从上半年的整体消费情况来看,这一变化正在加速。

外资大牌“失守”,线下或成新突破点?

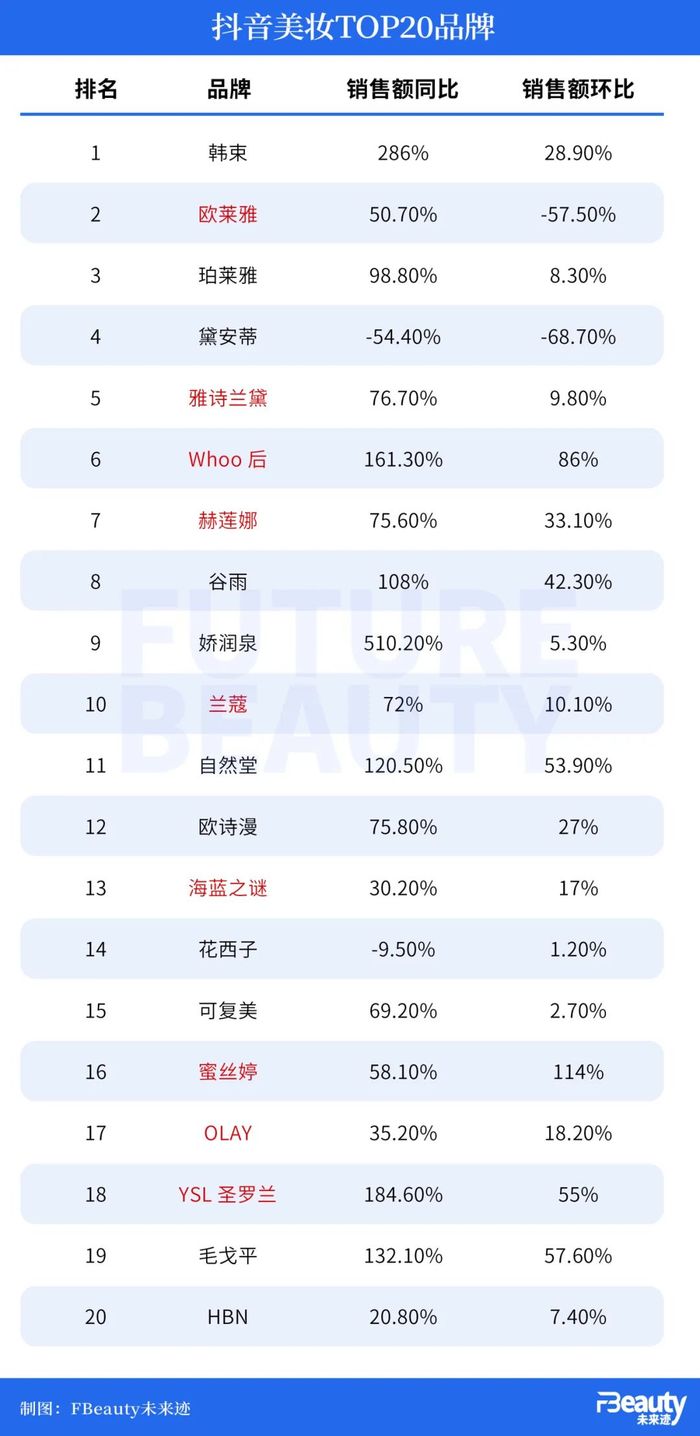

最后从品牌角度看,国货品牌正在线上疯狂占领市场份额。

根据魔镜洞察,抖音平台美妆销量TOP20的品牌中,国货品牌占据了11个位置,其中韩束以超200%的同比增长成为上半年抖音电商平台的“最大赢家”。珀莱雅、谷雨、娇润泉、自然堂、欧诗漫、可复美、毛戈平等品牌也均在抖音取得超30%的同比增长。

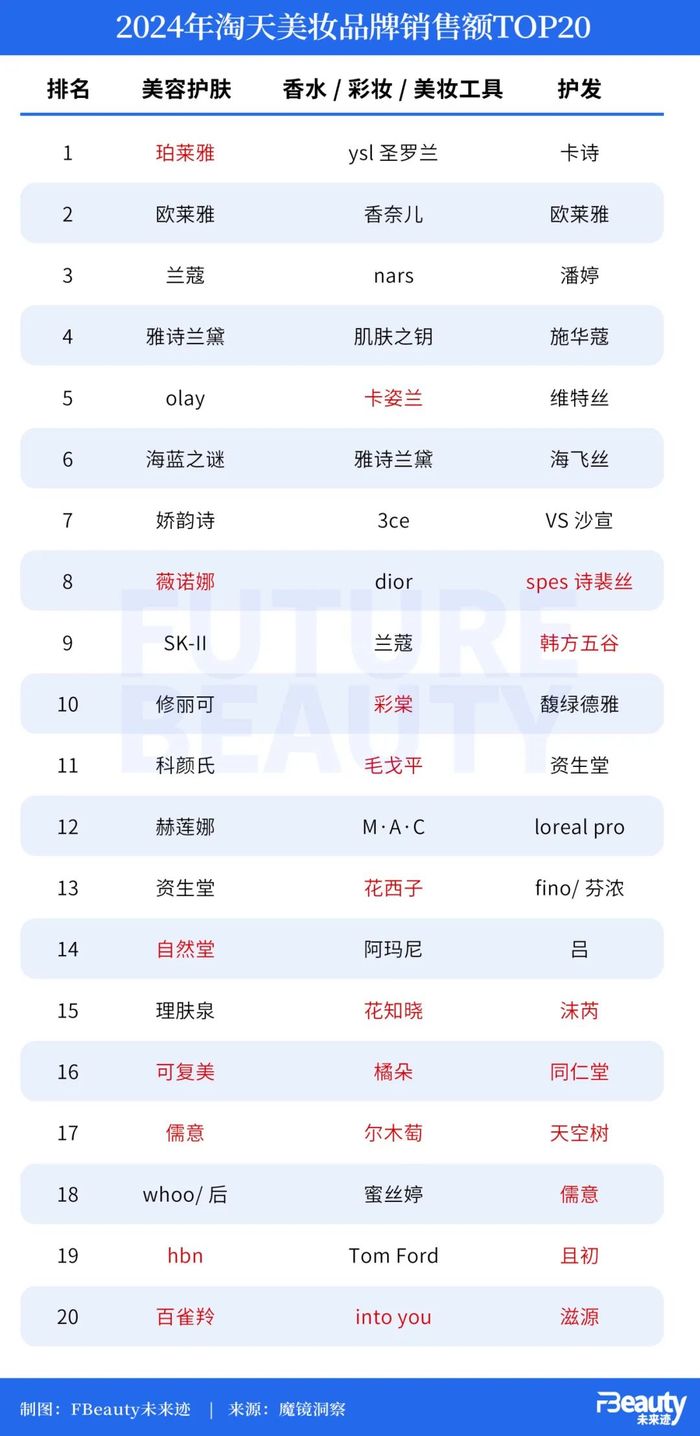

淘天平台的情况也同样如此。

在美容护肤、香水/彩妆/美妆工具、美发护发/假发三个类目Top20的共计60个品牌中,国货品牌共有24个。

美容护肤类目中,珀莱雅超越巴黎欧莱雅成为上半年销售额最高的品牌,销售额超30亿,比排名第二位的巴黎欧莱雅的销售额多出将近6亿元,同时也是美容护肤类目TOP5品牌中唯一的国货品牌。

香水/彩妆/美妆工具品类中,卡姿兰、彩棠、毛戈平、花西子、花知晓、橘朵、尔木萄、into you共8个品牌强势上榜;美发/护发/假发品类中的国货品牌数量最多,达到9个,其中维特丝、spes诗裴丝、韩方五谷单个品牌均排名前十位。

与国货品牌的“崛起”所对应的,是外资品牌正在中国市场经历阵痛期。据中国海关总署最新公布的1-6月美容化妆品及洗护用品进口数据显示,今年上半年进口品在数量和金额上持续下滑——数量同比下滑13.6%、金额同比下滑9.6%。

从市场情况来看,一方面,今年以来爆出多个外资品牌由于在中国市场水土不服,而选择“关店”退出中国市场的消息,如日妆集团高丝、资生堂集团旗下品牌葆木都接连宣布关闭天猫旗舰店,LVMH旗下中高端彩妆贝玲妃、法国高定护肤彩妆品牌BY TERRY泰芮等也传出退出中国的消息。

另一方面,即便是品牌众多、经营经验丰富的全球美妆巨头,今年在面对中国市场时也在集体喊“难”。

不久前,欧莱雅集团首席执行官叶鸿慕罕见下调了全球美妆市场的增长预期——下调至4.5%-5%区间,而不是之前的5%以上。并将全球美容市场增长疲软的主要原因之一归咎于中国市场增长动力减弱。

同样的,拜尔斯道夫CEO Vincent Warnery也认为,在经历了艰难的第一季度之后,本财年的第二季度将是中国高奢护肤品行业更加艰难的时期,“中国的高奢护肤品市场正在强劲下滑”。

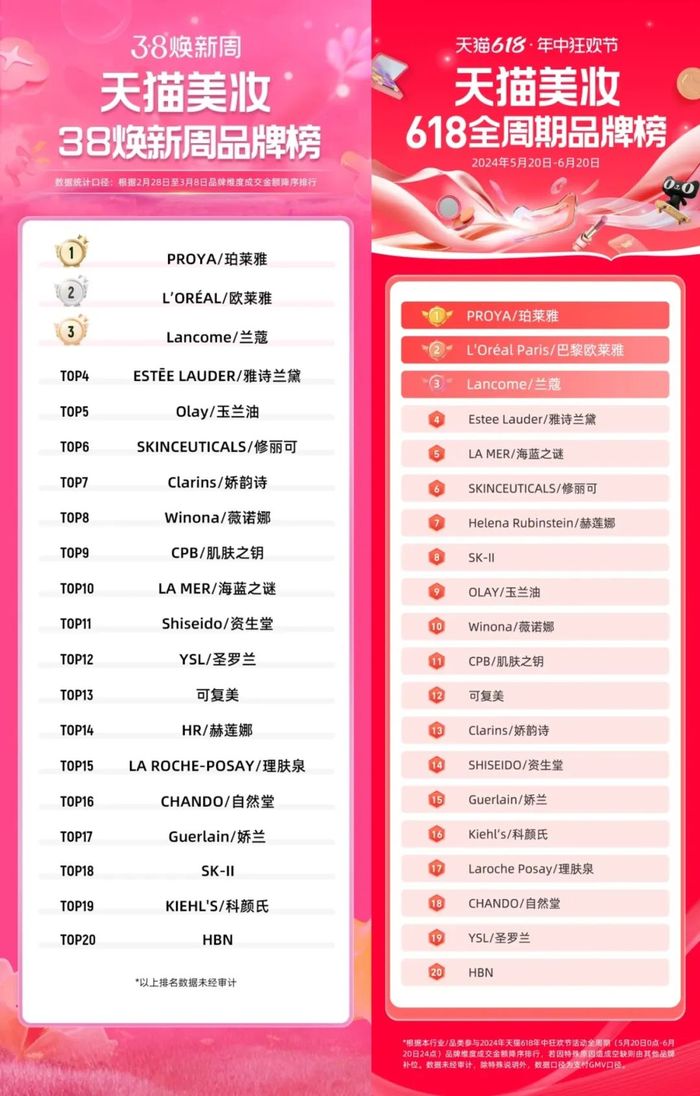

外资品牌的“难”从大促节日中也能窥见一二。根据天猫官方发布的相关美妆TOP20排行榜,在今年的“3·8”和“6·18”两个大促节日中,销售额排名第一的位置均已被国货品牌珀莱雅取代,巴黎欧莱雅、兰蔻、雅诗兰黛则顺次滑落至第二、第三和第四位。

“今年的订单应该都下降了不少。”一业内人士表示,在没有好的投资和消费方向的大背景下,大多数人都在努力存钱,即便是降息也要存。

从上半年化妆品市场的总体来看,收获亮眼销售额的品牌仍旧是少数,无论是国货品牌还是外资品牌都必须面对最直观的消费市场的变化。

“商场里摆满了琳琅满目的商品,市场实际上是饱和的,不缺品牌、不缺概念、不缺商品,也不缺低价。市场现在缺的始终是服务水平和更高的购物效率。”

英敏特《2024中国消费者》报告中指出,如今人们渴望回归线下,更渴望从线下体验中获得超越价格的情绪价值,围绕新奇、独特、有格调的体验至上的心理日渐兴起,与此同时随着人们对于价值感的理解进一步深化,消费者已经开始学习更有策略性地应对和维持对理想生活的追求。

在此前《FBeauty未来迹》梳理的2024年前5个月的线下新店情况中,就有至少47个中外美妆品牌共开出80余个线下店铺,类型涵盖购物中心专柜、零售精品店、单品牌店、快闪/慢闪店,选址既有一线城市的重点商业街区,也有三四线城市的下沉市场。

从这个角度看,在今年下半年中,向消费者提供新奇的线下体验和服务、更高的线上购物效率,或许能成为一个新的增长方向。